- Expertvalet.se

- Företagslån

Företagslån - en extern investering värd att se över

Investera i verksamheten med företagslån

Ett företagslån, eller företagskredit, är en extern investering. Det är ett sätt för er verksamhet att öka era likvida medel. Det handlar alltså inte främst om att låna pengar för att det inte går bra utan istället för att kunna växa. Det finns flera anledningar till varför en verksamhet väljer att ta ett företagslån:

Det finns självklart oändligt många anledningar till att ta ett företagslån, nästan alla företag har någon gång använt sig av ett företagslån. Det är viktigt att se över alla villkor, och ha en tydlig och realistisk plan på vad ni kommer att göra med lånet.

För att veta hur mycket ni ska låna krävs en genomgående affärsplan. Hur mycket ni får låna är beroende på flera faktorer, exempelvis vilket slags lån ni tar, vilka krav som ställs på er verksamhet, samt vad ni har för ekonomi, anställda och historik vad gäller att driva företaget.

Faktorer som påverkar priset på ett företagslån

Innan ni blir beviljade ett företagslån kommer långivaren att se över er verksamhet och hur den drivs genom att till exempel titta på ägarna. Detta går långivaren igenom för att försäkra sig om att ni kommer kunna betala av lånet.

Det långivaren kollar över är bland annat hur företaget är skött, er ekonomi och hur ni kan täcka upp för lånet om era planer går i stöpet. Det är alltså viktigt för långivare att få en helhetsbild av er som låntagare för att vara så säkra som möjligt. Finns det flera ägare i företaget kommer banken att göra en bedömning på alla dessa. Det är också, i många fall, en bonus om det finns en revisor eller annan ekonomisk hjälp så att långivaren vet att pengarna förvaltas på rätt sätt.

Överlag är det viktigt att visa på god företagsamhet med tydliga mål och riktlinjer för att nå målen. Tänk på att visa företaget från dess bästa sida, och ha en plan för hur ni ska kunna täcka upp för eventuella problem som kan uppstå längs vägen.

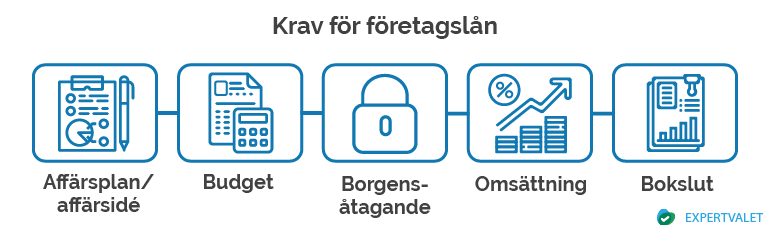

Olika långivare har olika krav på vad som måste redovisas för att ha möjlighet att kunna få ett lån. Nedan listar vi de vanligaste kraven långivaren frågar efter.

Vilka krav finns för företagslån?

De krav som är vanligast från långivare, för att ni ska kunna få ett företagslån, är bland annat:

Det är viktigt att visa att affärsplanen för hur ni ska använda lånet är väl genomarbetad, så att långivaren kan vara säker på att lånet kommer återbetalas. Därför är det också viktigt att visa er budget och omsättning - som är konkreta sätt att säga till banken att ni kan betala tillbaka lånet. Vidare vill långivaren också granska ert bokslut, där resultaträkning och balansräkning bör finnas med.

Ibland måste ni även visa på en personlig borgen, vilket betyder att någon med koppling till företaget går in som borgenär om företaget skulle gå i konkurs eller om ni inte kan betala tillbaka lånet. Då måste borgenären betala tillbaka det ni är skyldiga långivaren.

Olika långivare har olika krav, men var alltid beredd på att kunna visa upp ovan nämnda krav. Det är också viktigt att ha detta i åtanke för att kunna uppnå målen ni har med ert företagslån. Ju robustare plan ni har, desto större möjligheter har ni att förvalta pengarna rätt, och nå era mål.

Vilka risker finns det med lån?

När ni tar ett lån är det viktigt att ni förstår att det innebär många skyldigheter. De vanligaste riskerna med att ta ett företagslån är framförallt:

Eftersom ett lån kostar pengar, är det viktigt att ha en amorteringsplan och hålla sig till den, så att ni inte har slut på pengar innan lånet är avbetalat. Med en bra affärsplan som ni vet kan generera pengar, undviker ni även den andra risken, att inte kunna betala av lånet alls.

Det finns de som tänker att ett företagslån bara ger pengar till verksamheten, utan att fundera över risken på att inte kunna betala av lånet.

Den tredje risken handlar även den om dålig planering, och att inte ta med amorteringsplanen i budgeten. Det är viktigt att veta att ni har pengar så att ni klarar er även när ni amorterar.

Vilken typ av företagslån behöver ni?

När ni står i begrepp att ansöka om ett företagslån finns det som sagt flera saker att ta i beaktande. Ni måste veta om ni vill låna pengar online eller via banken, vilken typ av lån ni ska ta, och vad ni har för krav gällande lånevillkor. Inga företag och verksamheter är den andra lik, och alla använder lån på olika sätt. De typer av lån som är vanligast är:

Det finns olika former av kredit, beroende på vad ni vill använda ert företagslån till. Vill ni till exempel investera i nya maskiner, datorer eller ett nytt system för transportoptimering är det investeringskredit ni behöver.

Är ni oroliga över ett negativt kassaflöde bör ni fundera över kontokredit, som också kallas checkkredit eller rörelsekredit. Denna kontokredit går in och räddar er om ni någon gång skulle temporärt bli utan likvida medel. Ni betalar bara ränta på den kredit ni använder. Det fungerar alltså som ett vanligt kreditkort.

Kontokredit kan vara bra att ansöka om när verksamheten följer tydliga säsonger och ekonomin likaså. Kontokrediten går då in och räddar er under den tiden ni inte har ett lika stort kassaflöde. Det ni och långivaren måste komma överens om är hur högt lånetaket för krediten ska vara, och se till så att ni aldrig överskrider detta tak.

Ska ni låna pengar online eller via en bank?

Om ni är en mindre eller mellanstor verksamhet kan det vara svårare att hitta ett lån med bra villkor via en bank. Banker tenderar att inte ta lika stora risker som långivare online. Bankerna har riktlinjer och krav de måste följa innan de kan godkänna ett lån, vilket självklart är bra.

Men med tanke på dessa riktlinjer har en annan typ av lånemarknad uppstått, nämligen långivare online. Dessa långivare behöver inte ha samma riktlinjer, och kan i många fall godkänna lån med färre krav och lägre villkor. Med en långivare online kan ni exempelvis ansöka om ett lån utan säkerhet eller med lägre kreditvärdighet.

Vidare brukar även ansökningsprocessen vara kortare, så ni snabbare kan få de medel er investering kräver. Dock bör ni tänka på att räntan i regel brukar vara högre. Trots fördelarna med lån via långivare online bör ni även räkna med en högre ränta än hos banker.

Långivare online - enkelt och smidigt, men dyrare?

Det kan exempelvis vara svårt att få checkkredit hos en bank om ni har betalningsanmärkningar eller lågt kreditvärde, därför är det mycket lättare att använda långivare online.

Hos en långivare online kan ni enklare få ett företagslån om ni exempelvis är ett nystartat företag eller om ni vill ha lån utan säkerhet.

Egentligen spelar det ingen roll hur ni ser på lånevillkoren, en långivare online är i många fall ett mycket smidigt alternativ där ni får pengarna snabbt och tryggt. Detta gäller oavsett storlek på verksamheten samt ekonomiska förutsättningar. Men som sagt bör ni också ta i beaktande att med detta följer även en högre ränta.

Vilken typ av verksamhet bedriver ni?

En låneprocess kan se olika ut, beroende på vilken typ av företag ni bedriver. Det handlar mest om säkerhet, hur enkelt det är att få ett lån och vem som bär ansvaret om eventuella amorteringsproblem uppkommer. Nedan redogör vi för de tre vanligaste företagsformerna, och viktiga punkter att ta i beaktande om ni står i begrepp att ta ett lån.

Enskild Firma

En enskild firma består oftast av bara en person. Med det sagt är det inte nödvändigtvis bara en person. I en enskild firma är ägaren och själva firman samma juridiska person, vilket gör att många delar av verksamheten blir relativt simpel.

Eftersom firman och ägaren är samma juridiska person, måste även ägaren ha en ordnad ekonomi för att kunna få ett fördelaktigt företagslån. Det är också viktigt att veta att, vid eventuella skulder, är det ägaren som är ansvarig och blir återbetalningsskyldig om företaget inte klarar av att betala tillbaka skulden.

Aktiebolag

Till skillnad från en enskild firma, är ett aktiebolag en egen juridisk person. Ägarna äger delar av bolaget, men kan aldrig bli skuldsatta om aktiebolaget inte kan betala av lånet. Med tanke på detta är det alltså en stor fördel att driva ett aktiebolag.

En annan stor fördel med aktiebolag är att de i regel har en större omsättning, vilket gör att de kan låna större summor och har exempelvis inventarier till ett högt värde som kan användas som säkerhet. Ni kan alltså använda företagets tillgångar, som till exempel datorer, bilar, möbler, inredning etc. som säkerhet för att bli beviljade företagslån på större summor.

Det är dock viktigt att kunna uppvisa en årsredovisning eller affärsplan för att kunna ta lån. Därför kan det vara svårt för nya och oetablerade aktiebolag att ta ett lån då de inte kan visa upp en årsredovisning från föregående år.

Handelsbolag

Ett handelsbolag måste ha minst två delägare. Själva handelsbolaget är, precis som aktiebolaget, en egen juridisk person. Det som skiljer sig från aktiebolaget här är att ägarna personligt är ansvariga för eventuella skulder och lån, precis som i den enskilda firman.

Eftersom bolagsmännen personligen är ansvariga om bolaget försätts i konkurs kan det vara svårare att få beviljat ett företagslån, speciellt för mindre handelsbolag. Det blir betydligt lättare om bolagsmännen har en stark ekonomi där handelsbolagets eventuella konkurs inte riskerar att sätta bolagsmännen i konkurs.

| Specifikationer | Enskild firma | Aktiebolag | Handelsbolag |

|---|---|---|---|

| Villkor för ägande | En ägare | Andelsägande | Flera ägare |

| Villkor för verksamheten | Ägare och firma är samma juridiska person | Aktiebolaget är egen juridisk person | Handelsbolaget är egen juridisk person |

| Villkor vid utebliven amortering på lånet | Ägaren blir återbetalningsskyldig | Företaget blir återbetalningsskyldig | Ägaren blir återbetalningsskyldig |

Ränta - priset på lån av pengar

Det kostar pengar att låna. De kostnader långivaren begär från gäldenären (låntagaren i detta fall) för att låna pengar kallas för ränta. Ni bör alltid sträva efter att få så låg ränta som möjligt, eftersom ni inte vill betala för mycket för ert lån. Det finns en rad olika termer att förhålla sig till när det kommer till ränta, och ni måste även bestämma er för vilken typ av ränta som passar bäst för ert lån.

Nedan redogör vi kort för vilka typer av ränta det finns, och vad de innebär.

Om ni har rörlig ränta är den beroende av marknadsräntan. Denna ränta är i sin tur beroende av bland annat Riksbanken, inflation och konjunktur. Den rörliga räntan är i regel lägre än den bundna sett över tid, däremot är det osäkert vad räntesatsen blir varje månad.

Om ni väljer en rörlig ränta bör ni se till att ni har likvida medel så att ni kan täcka eventuella räntehöjningar.

Bunden ränta är motsatsen till rörlig ränta. Denna ränta är densamma genom hela ert avtal. Avtalstiden beror på hur stort ert lån är, och vad ni kommit överens om med er långivare.

Det är den nominella räntan som banker och långivare marknadsför. Den nominella räntan är dock inte den reella räntan, det vill säga att det tillkommer avgifter på den nominella räntan när ni väl tar lånet.

Den effektiva räntan är den nominella räntan plus kostnader såsom aviavgifter, månadsavgifter samt uppläggningsavgifter. Den effektiva räntan är alltså högre än den nominella räntan. Denna måste alltid vara angiven vid ett företagslån.

Med hjälp av snitträntan kan ni jämföra banker och långivares räntor. Genom att se vilken genomsnittlig ränta låntagarna har kan ni sedan jämföra vilken långivare som är bäst. Snitträntan utges inte lika frekvent för företagslån som bolån.

Ett räntefritt lån är egentligen inte ett lån utan ränta. Även om den nominella räntan ligger på 0%, tillkommer det andra avgifter. Det är alltså genom andra avgifter som långivaren tar betalt för lånet. Avgifter som tillkommer på ett lån är per definition ränta, vilket gör ordet ‘räntefritt lån’ aningen missvisande i detta fall.

Sen kan det finnas räntefria lån under en kortare period. Om ni exempelvis lånar 80 000 vet långivaren att det är svårt att betala tillbaka detta inom exempelvis 30 dagar, även om det är möjligt. Så självklart finns det möjligheter för er, om ni är säkra på att ni kan klara av att betala tillbaka lånet inom den utsatta tidsramen.

Hur vill ni betala av ert lån?

Avbetalning på lån, det vill säga amortering, kan te sig på olika sätt. Nedan listar vi de vanligaste amorteringsplanerna, och vad de innebär. Amortering bör göras regelbundet, hur regelbundet bestämmer ni med långivaren. Oftast brukar det handla om en betalning månadsvis, kvartalsvis eller halvårsvis.

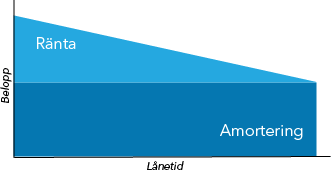

Rak amortering - fast avbetalning

Denna form av amorteringsplan är den vanligaste. Det betyder att lånebeloppet delas med antal betalningstillfällen, för att amorteringen ska bli densamma vid varje betalning. Däremot blir räntan annorlunda eftersom beloppet som ni är skyldiga, minskar.

Med rak amortering betalar ni alltså betydligt mer de första betalningarna, men allt eftersom skulden blir mindre, blir även räntan mindre. Det fungerar alltså som så att räntan utgör en betydligt större del av avbetalningen de första betalningarna, än vad de gör de sista.

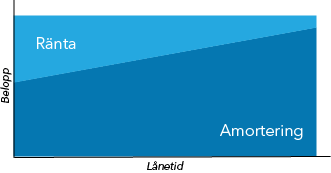

Annuitetslån - amortering och ränta som fast kostnad

Om ni väljer ett annuitetslån väljer ni antalet betalningstillfällen och hur frekvent ni vill betala. Sen beräknar man, med hjälp av räntan, en fast avgift varje månad under hela återbetalningstiden som inkluderar både ränta och amortering. Ett annuitetslån är alltså en fast avbetalning med både ränta och amortering.

Det finns olika typer av annuitetslån, beroende på om ni har fast eller rörlig ränta. Om ni har fast ränta blir beloppet samma vid varje betalningstillfälle. Om ni däremot har rörlig ränta finns det två vägar att gå:

Falsk annuitet - betala samma belopp trots rörlig ränta

Med falsk annuitet, eller bibehållen annuitet som det också heter, betalar ni samma belopp vid varje betalningstillfälle även om räntan är rörlig. Om räntan höjs kommer lånetiden istället att förlängas tills den betalat av sig.

Fördelen med bibehållen annuitet är att ni vet hur stor kostnaden är för varje inbetalning. Nackdelen är istället att om räntan förändras kan ni inte veta när lånet helt och hållet kommer att ha betalats.

Äkta annuitet - räntan avgör priset per betalningstillfälle

Om ni istället har äkta annuitet, eller ändrad annuitet, kommer den rörliga räntan att avgöra hur mycket ni betalar vid varje tillfälle. Ni bestämmer dock ett fast pris per tillfälle, men om räntan förändras räknas ett ny kostnad ut.

Om en ränteändring sker blir det nya annuitetsbeloppet uträknat med hjälp av:

Fördelen med äkta annuitet är att lånetiden alltid hålls, ni vet att ni betalat tillbaka lånet när lånetiden är slut. Nackdelen är att det kan bli ovisst hur stora kostnaderna blir per betalningstillfälle då räntesatsen kan förändras.

Låt er verksamhet växa och utvecklas med ett företagslån

De flesta företag behöver någon gång låna pengar för att kunna fortsätta utvecklas, oavsett om det gäller pengar för att investera, expandera, eller betala av sina skulder. Ett företagslån är en viktig extern hjälp och kan vara steget till att nå nya höjder.

Det kan till exempel vara så att ni behöver låna pengar till att starta upp telemarketing på företaget för att hitta nya kunder, eller bara öka försäljningen. Om ni driver restaurang eller kafé och är ute efter en kaffeautomat kan ett företagslån också vara en bra lösning.

Innehållet på denna hemsida är inte att betrakta som finansiell rådgivning. Det är endast av informationellt ändamål och ska därför endast betraktas som det. Det ska inte anses som rekommendationer och bör ej heller förlitas på som om det vore det.

Vi strävar efter att koppla samman våra kunder med rätt produkt och leverantör. Vill ni bli en del av GreenMatch?